Stars Capital – Ngày 13/12/2023, Chứng khoán VND đã có cập nhật, dự phóng kết quả kinh doanh của Tập đoàn Hòa Phát và phân tích, nhận định cổ phiếu HPG 2024.

Vợ chồng Chủ tịch Hoà Phát – Trần Đình Long “sang tay” hơn 40 triệu cổ phiếu HPG cho con trai

Sản lượng xuất khẩu thép của Tập đoàn Hòa Phát (cổ phiếu HPG) tăng 23%

Stars Capital cung cấp dịch vụ M&A doanh nghiệp niêm yết trên sàn chứng khoán

Giải pháp tài chính cơ cấu doanh nghiệp và cơ cấu tái sản của Stars Capital

Tổng quan doanh nghiệp

Hòa Phát là Tập đoàn sản xuất công nghiệp hàng đầu Việt Nam. Hiện nay, Tập đoàn hoạt động trong 5 lĩnh vực: Gang thép (thép xây dựng, thép cuộn cán nóng) – Sản phẩm thép (ống thép, tôn mạ kẽm, thép dây cán nóng, vỏ container và thép dự ứng lực) – Nông nghiệp – Bất động sản – Điện máy gia dụng.

Sản xuất thép là lĩnh vực cốt lõi, chiếm tỷ trọng 90% doanh thu và lợi nhuận của Tập đoàn. Với công suất trên 8,5 triệu tấn thép thô/năm, Hòa Phát là nhà sản xuất thép lớn nhất khu vực Đông Nam Á. Tập đoàn nắm giữ thị phần số 1 Việt Nam về thép xây dựng, ống thép, top 5 nhà sản xuất tôn mạ lớn nhất Việt Nam.

Tính đến nay, Hòa Phát đang vận hành 2 nhà máy thức ăn chăn nuôi tại Hưng Yên và Đồng Nai với tổng công suất đạt gần 600.000 tấn/năm. Công ty đầu tư phát triển đa dạng các dòng sản phẩm phù hợp cho gia súc – gia cầm, mạng lưới khách hàng rộng khắp các tỉnh miền Bắc – Trung – Nam.

Về bất động sản khu công nghiệp (KCN), Hòa Phát hiện sở hữu và vận hành 3 KCN, bao gồm: KCN Phố Nối A có quy mô hơn 688 ha (Hưng Yên), KCN Hòa Mạc -131 ha (Hà Nam), KCN Yên Mỹ II – 313 ha (Hưng Yên). Tổng quỹ đất KCN được phê duyệt quy hoạch là 1133 ha.

Điểm nhấn tài chính:

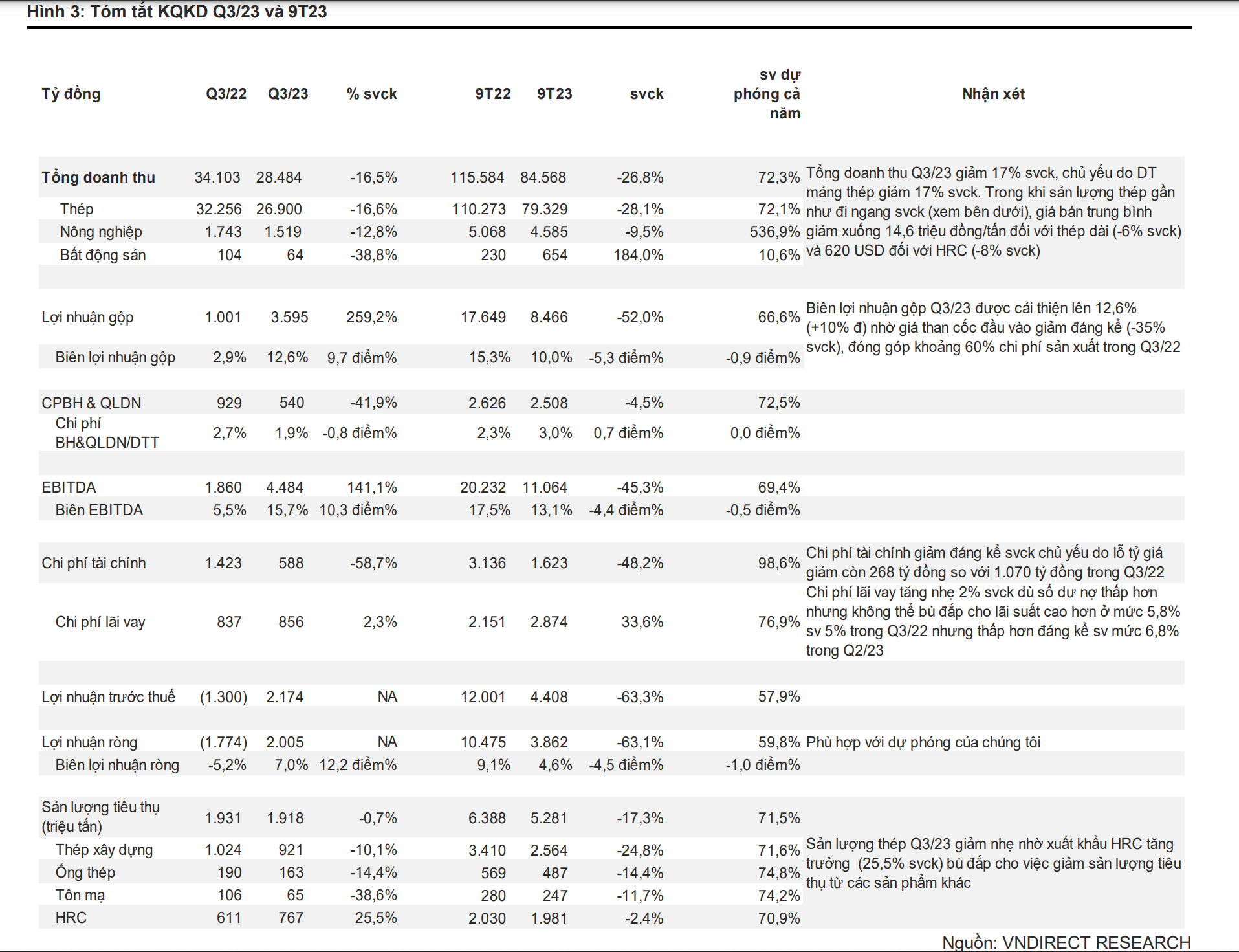

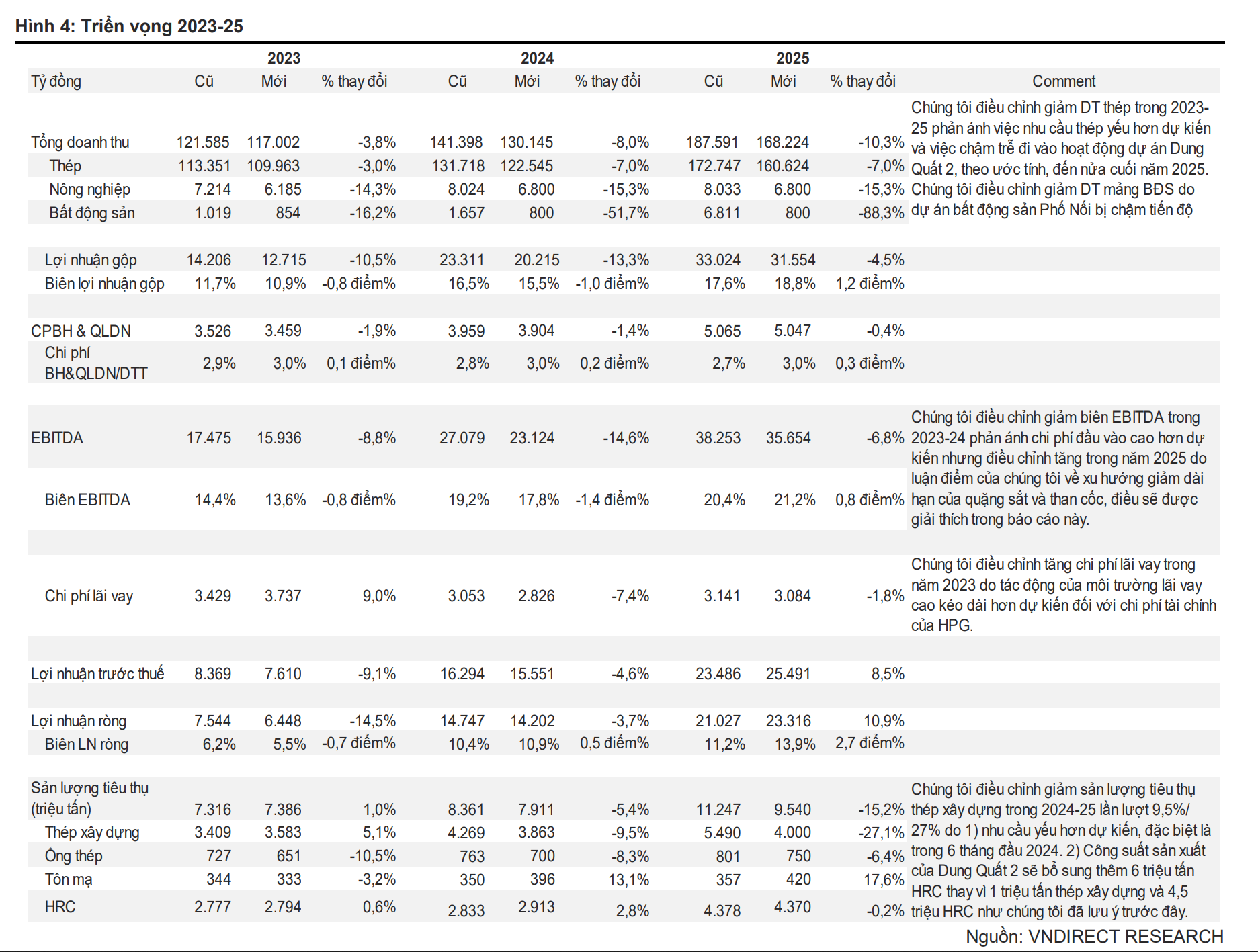

Doanh thu Q3/23 giảm 17% svck, chủ yếu do doanh thu mảng thép giảm 17% svck. Sản lượng thép không đổi nhưng giá bán trung bình giảm xuống còn 14,6 triệu đồng (603 USD)/tấn đối với thép xây dựng (-6% svck) và 620 USD đối với HRC (-8% svck). Biên LN gộp Q3/23 được cải thiện lên 12,6% (+10% đ) nhờ giá than cốc giảm đáng kể (-35% svck). VND giảm dự phóng LN ròng 2023-24 xuống còn 6.448 tỷ đồng (-24% svck) và 14.202 tỷ đồng (120% svck) chủ yếu do chi phí đầu vào cao hơn

VND khuyến nghị Trung lập cho HPG với tiềm năng tăng giá 12% và khuyến nghị mua khi giá giảm. VND giảm giá mục tiêu 9% xuống còn 31.000 đồng trong khi giá cổ phiếu đã tăng 5% kể từ báo cáo gần đây nhất và 21% kể từ tháng 10 do giá thép tăng. Giảm giá mục tiêu do giảm LN 2023-24 xuống 14,5%/3,7% và bổ sung phương pháp định giá P/E, EV/EBITDA. Định giá đã về mức hợp lý khi sử dụng P/E, EV/EBITDA nhưng vẫn hấp dẫn khi sử dụng P/B, DCF.

Luận điểm đầu tư

Thị trường BĐS phục hồi giúp gia tăng sản lượng tiêu thụ thép

Mặc dù sản lượng thép xây dựng trong nước của HPG trong Q3/23 giảm 3,7% svck nhưng vẫn tăng 12% sv quý trước do thị trường BĐS Việt Nam trên đà phục hồi. Với lãi suất vay đang trong xu hướng giảm và vấn đề pháp lý đang được tích cực tháo gỡ, VND kỳ vọng thị trường BĐS sẽ tiếp tục phục hồi vào năm 2024, từ đó, hỗ trợ nhu cầu thép, với sản lượng tiêu thụ kỳ vọng tăng 8%/21% svck năm 2024-25.

Nhu cầu phục hồi từ Trung Quốc đang hỗ trợ giá thép tăng

Tháng 11/2023, chính phủ Trung Quốc đã bổ sung thêm 137 tỷ USD nợ chính phủ để hỗ trợ xây dựng, cùng với một loạt biện pháp được đưa ra trước đó, nhằm ổn định lĩnh vực BĐS đang gặp khó khăn. VND kỳ vọng rằng nhu cầu thép của Trung Quốc sẽ tăng từ mức thấp năm 2023 do tồn kho thép đã chạm đáy. Điều này, cùng với nguồn cung sụt giảm do biên LN gộp của nhà sản xuất thép Trung Quốc ở mức thấp kỷ lục trong 6 năm, sẽ đẩy giá bán trung bình lên vào năm 2024.

Chi phí đầu vào ổn định chủ yếu do nhu cầu than cốc hạ nhiệt

Chúng tôi kỳ vọng giá than cốc sẽ ổn định trở lại với việc nguồn cung từ Úc duy trì mức cao do mức đầu tư thăm dò khai thác vẫn lớn và các ảnh hưởng từ thời tiết giảm bớt. Trong khi đó, tăng trưởng nhu cầu toàn cầu được dự báo sẽ giảm nhẹ. VND kỳ vọng giá quặng sắt trung bình sẽ tăng nhẹ 2% svck trong khi giá than cốc giảm 6% vào năm 2024

Dung Quất 2 củng cố triển vọng tăng trưởng dài hạn

Khu Liên hợp Dung Quất 2 (KLHDQ 2) dần đi vào hoạt động từ nửa cuối năm 2025 có thể cải thiện tốc độ tăng trưởng kép 2025-2027 lên 30% khi bổ sung thêm 6 triệu tấn HRC vào công suất hiện tại.

LN Q3/23 cải thiện nhờ biên LN gộp tăng

Tiềm năng tăng trưởng LN tích cực 2023-25

Xuất khẩu HRC thúc đẩy sản lượng bán hàng phục hồi

Sản lượng tiêu thụ thép của HPG ổn định svck và tiếp tục tăng 8% sv quý trước, trong đó sản lượng thép xây dựng giảm 10% svck và tăng 19% sv quý trước trong bối cảnh nhu cầu trong nước còn yếu trong khi HRC cho thấy mức tăng trưởng vượt trội ở mức 25% svck và 5% sv quý trước nhờ xuất khẩu.

Sản lượng tiêu thụ thép xây dựng của ngành thép tăng nhẹ 4% sv quý trước lên 2,2 triệu tấn nhưng giảm 15% svck so với mức 2,6 triệu tấn trong Q3/22. HPG duy tri dần đầu thị trường với 42% thị phần chủ yếu vì sản lượng bán giảm nhẹ hơn so với ngành, chỉ giảm 10% svck, trong đó xuất khẩu giảm 36% svck và nội địa giảm nhẹ 3.7% svck. Chúng tôi kỳ vọng sản lượng thép xây dựng sẽ tăng trong năm tới, đặc biệt là trong nửa cuối năm 2024 do thị

trường BĐS dần ấm trở lại.

Sản lượng tiêu thụ HRC toàn ngành tăng đáng kể 44% svck nhờ tăng trưởng sản lượng từ HPG. HPG tiếp tục lấy lại 45% thị phần vào cuối Q3/2023 nhờ xuất khẩu khi HPG tập trung tăng cường tiếp cận khách hàng nước ngoài để chuẩn bị thị trường tiêu thụ cho sản lượng HRC sắp được bổ sung từ Dung Quất 2 năm 2025. Do đó, VND kỳ vọng rằng xuất khẩu sẽ vẫn là kênh trọng tâm của HRC trong năm 2024.

Hàng tồn kho duy trì ổn định trong 4 tháng, trong đó hàng thành phẩm tồn kho ở mức 1,7 tháng để chuẩn bị cho việc đóng cửa một lò BOF để bảo trì trong Q4/23 trong khi nguyên liệu tồn kho ở mức thấp là 2,1 tháng.

Hiệu suất vận hành nhà máy nhìn chung tiếp tục tăng sv quý trước, duy trì ở mức 81% trong Q3/23.

Nhu cầu thép Việt Nam đang phục hồi nhờ thị trường BĐS

Nhu cầu thép xây dựng trong nước tăng nhẹ sv quý trước kể từ mức đáy vào Q1/23, mặc dù tốc độ phục hồi vẫn còn chậm. VND kỳ vọng rằng thị trường bất động sản sẽ bắt đầu tăng trưởng bứt tốc trong nửa cuối năm 2024

do: Xu hướng lãi suất cho vay mua nhà thấp hơn sẽ thúc đẩy nhu cầu mua nhà và đầu tư BĐS. Chúng tôi kỳ vọng lãi suất thế chấp thả nổi khoảng 11% sẽ tiếp tục giảm xuống mức 9% vào năm 2024. Ngoài ra, việc Chính phủ tiếp tục tập trung vào đẩy mạnh giải ngân đầu tư công sẽ làm tăng tỷ lệ đô thị hóa ở Việt Nam, dẫn đến nhu cầu nhà ở tăng lên trong những năm tới.

Về phía cung, luật đất đai mới kỳ vọng được thông qua vào giữa năm 2024, cùng với luật nhà ở và luật kinh doanh BĐS được thông qua mới đây, sẽ đẩy nhanh quá trình phê duyệt pháp lý cho các dự án BĐS. Đồng thời, chúng tôi

nhận thấy những hành động quyết liệt của Chính phủ nhằm giải quyết thị trường trái phiếu doanh nghiệp, giải quyết pháp lý cho các dự án vướng mắc và phê duyệt quy hoạch tổng thể cho Thủ đô Hà Nội và các thành phố lớn như Đà Nẵng, Khánh Hòa, Đồng Nai, v.v. Do đó, VND kỳ vọng nguồn cung nhà ở sẽ tăng dần, từ đó, các doanh nghiệp sản xuất thép sẽ được hưởng lợi như HPG, HSG, NKG.

Nhu cầu thép Trung Quốc phục hồi thúc đẩy giá thép tăng lên

Giá bán trung bình trong Q3/23 tiếp tục giảm 6%/ 8% svck đối với thép xây dựng và HRC (Hình 14,15). Tuy nhiên, HPG và các nhà sản xuất thép khác tại Việt Nam gần đây đã tăng giá bán theo xu hướng giá thép Trung Quốc tăng.

Trong năm 2024, chúng tôi kỳ vọng giá bán trung bình của HPG sẽ tăng nhẹ 5% svck lên lần lượt 15,7 triệu đồng và 653 USD cho thép xây dựng và HRC.

Trung Quốc chiếm 50% nhu cầu thép toàn cầu và là nước xuất khẩu thép hàng đầu. Theo Bloomberg, sản lượng thép của Trung Quốc tăng 3% svck trong Q3/23 trong khi nhu cầu trong nước trầm lắng. Tuy nhiên, xuất khẩu Trung Quốc tăng 30% svck trong Q3/23, đạt 20 triệu tấn. Thị trường Việt Nam là một trong những động lực tăng trưởng chính do xuất khẩu của Trung Quốc tăng 177% svck với 2,6 triệu tấn thép sang Việt Nam trong Q3/2023 (Hình 20). Điều này có thể là do thuế quan (kết thúc vào Q1/23) đối với phôi thép và thép xây dựng của Trung Quốc đã hết hạn, mở đường cho nhập khẩu vào Việt Nam.

Ở mức giá thép này, chúng tôi kỳ vọng rủi ro giảm giá sẽ hạn chế do biên LN gộp của nhà sản xuất thép BOF ở Trung Quốc đã rơi vào vùng âm.

Tháng 11/2023, chính phủ Trung Quốc đã bổ sung thêm 137 tỷ USD nợ chính phủ để hỗ trợ xây dựng, một nỗ lực nữa nhằm ổn định lĩnh vực BĐS đang gặp khó khăn. Thông tin này đã tạo ra tâm lý tích cực cho các nhà đầu tư và đẩy giá thép và VLSX thép phục hồi. Thép thanh Trung Quốc và HRC đều tăng, tuy nhiên, xu hướng tăng bền vững hay không sẽ phụ thuộc vào tác động thị trường BĐS vào GDP thực của Trung Quốc, điều mà Goldman Sachs

kỳ vọng tăng nhẹ vào năm 2024. Trong ngắn hạn, giá bán cũng có khả năng tăng nhờ hiệu ứng nhập thêm hàng của Trung Quốc khi tồn kho đã giảm xuống mức thấp kỷ lục.

Triển vọng giá đầu vào khó dự phóng trong ngắn hạn do nhiều biến số khó lường như thời tiết, chiến tranh nhưng sẽ có lợi cho HPG trong dài hạn khi giá than luyện cốc và quặng sắt sẽ tăng chậm lại

Giá tham chiếu quặng sắt 62% giao ngay của Úc đã tăng kể từ cuối Q2/23 lên 133 USD/tấn vào tháng 11 năm 2023, tạo áp lực lên chi phí đầu vào trong Q4/23. Trong dài hạn, giá quặng sắt sẽ ở mức vừa phải do dự phóng tổng sản lượng thép của Trung Quốc sẽ giảm. Trung Quốc lại chiếm gần 60% nhu cầu quặng sắt toàn cầu, điều này dự kiến sẽ làm giảm tốc độ tăng trưởng nhu cầu quặng sắt trong những năm tới, khiến giá quặng sắt giảm. Nhu cầu Trung Quốc giảm được dự báo không thể bù đắp được bằng sự tăng trưởng kể cả mạnh về nhu cầu quặng sắt ngoài Trung Quốc, ở các quốc gia mới nổi tại châu Á và Trung Đông. Về phía cung, Úc và Brazil, hai nhà sản xuất lớn nhất, tiếp tục tăng sản lượng xuất khẩu thêm 3,4% svck sau khi tăng cường các dự án khai thác mới và sự mở rộng đáng kể của các nhà sản xuất lớn.

Tuy nhiên, trong ngắn hạn, giá quặng sắt vẫn sẽ tăng theo giá thép do tồn kho của Trung Quốc chạm mức đáy và có dấu hiệu tăng sau một loạt nỗ lực của chính phủ Trung Quốc nhằm thúc đẩy nhu cầu.

Giá than cốc giao ngay tại Úc cũng tăng kể từ đầu Q3/23 và gần đây đã giảm trở lại sau khi đạt mức cao nhất là 380 USD/tấn vào giữa tháng 10.

Chênh lệch cung cầu tại thị trường than cốc toàn cầu dự kiến sẽ thu hẹp, do nguồn cung được dự báo vẫn ổn định trong khi tăng trưởng nhu cầu giảm nhẹ do tình hình kinh tế toàn cầu hạ nhiệt. Tuy nhiên, có những rủi ro đáng kể ở cả hai hướng. Dưới đây là các giả định của chúng tôi về các yếu tố ảnh hưởng lên giá than cốc để dự báo và theo dõi:

Dự phóng biên EBITDA 2024 cải thiện lên mức năm 2020

Biên EBITDA mảng thép cải thiện theo từng quý, đến Q3/23 tăng lên mức 15% và được kỳ vọng lên mức 18%, bằng với mức năm 2020 trong 2024.

Triển vọng LN tương đối tốt trong 2024

Tăng trưởng LN 2024 sẽ rất ấn tượng, tăng 120% svck từ mức LN ròng thấp năm 2023: 6.448 tỷ đồng lên 14.200 tỷ đồng nhờ sản lượng bán hàng dự phóng tăng 7% svck, giá bán trung bình lần lượt tăng 5%/4% svck đối với thép xây dựng và HRC. Biên LN cũng được cải thiện nhờ chi phí đầu vào tăng chậm hơn.

KLHDQ 2 sẽ nâng cao triển vọng tăng trưởng dài hạn

Trong 9T23, VND ước tính HPG giải ngân 3.300 tỷ đồng đầu tư TSCĐ cho KLHDQ 2, nâng tổng vốn đầu tư TSCĐ lũy kế đã giải ngân đến Q3/23 là 12.700 tỷ đồng. Việc giải ngân chậm này được xem là hợp lý vì HPG muốn đảm bảo thanh khoản và tránh môi trường lãi suất tương đối cao trong nửa đầu năm 2023.

Do đó, VND kỳ vọng HPG sẽ đẩy nhanh tiến độ xây dựng trong giai đoạn 2024-25 để đảm bảo kỳ vọng về tăng công suất sản xuất HRC từ 3 triệu tấn hiện tại lên 6 triệu tấn trong nửa cuối năm 2025 (50% công suất thiết kế sẽ được đưa vào vận hành từ giai đoạn 1 của KLHDQ 2).

Định giá: Khuyến nghị Trung lập với giá mục tiêu thấp hơn 31.000 đồng/ cổ phiếu

HPG đang giao dịch ở mức định giá rẻ hơn so với các công ty cùng ngành trong nước khi sử dụng phương pháp P/E và EV/EBITDA còn ở mức cao hơn khi dùng phương pháp P/B. Mức định giá P/B cao hơn đó xứng đáng vì HPG có ROE dự phóng cao hơn, triển vọng tăng trưởng lợi nhuận sáng hơn nhờ KLHDQ 2. HPG cũng giữ vị trí dẫn đầu thị trường trong lĩnh vực thép xây dựng và ống thép và là nhà sản xuất thép tích hợp hoàn chỉnh duy nhất tại Việt Nam.

Trên thị trường chứng khoán, mở cửa phiên giao dịch ngày 14/12/2023, giá cổ phiếu HPG hôm nay đạt mốc tham chiếu là 27.350 đồng/cổ phiếu.

Những phân tích khuyến nghị của các công ty chứng khoán chỉ mang tính chất tham khảo. Nhà đầu tư được khuyến cáo tự chịu trách nhiệm trước quyết định mua bán trên thị trường.